掲載日:2025/10/1

前回のコラムでは、「資産形成とは何か?」という基本的な考え方や、なぜ今それが必要なのかについて、社会背景やライフイベントの視点から解説しました。資産形成は特別な人だけのものではなく、誰にとっても“将来に備えるための生活習慣”であることがわかりましたね。

第2回の今回はその第一歩として、資産形成の土台となる「家計管理」と「ライフプランニング」に焦点を当てます。毎月の支出を把握することや、将来のイベントに向けた資金計画を立てることは、資産形成を成功させるための重要なステップです。よくある悩みとその解決策を通じて、あなたの生活にすぐに取り入れられるヒントをお届けします

目次

- 家計管理の基本と見直しポイント

- ライフプランニングのすすめ

- 家計管理・ライフプランの実践例

- 家計管理・ライフプランニングでよくある悩みと解決策

家計管理の基本と見直しポイント

資産形成の第一歩は、家計の現状を正しく把握し、無理なく改善することです。ここでは、支出の管理方法や節約の工夫、そして続けやすい仕組みづくりについて解説します。

支出の把握と家計簿の活用法

資産形成を始めるなら、まずは支出の把握が欠かせません。なぜなら、どれだけ収入があっても、使い方が不透明ではお金は貯まらないからです。

例えば、家計簿アプリを使えば、レシートを撮影するだけで自動で費用および用途が分類され、月ごとの支出傾向が一目でわかります。これにより、「食費が思ったより多い」「サブスクが重複している」など、改善点が見えてきます。

支出を“見える化”することは、節約や貯蓄の第一歩。家計簿は単なる記録ではなく、未来の資産形成を支える強力なツールです。

固定費・変動費の見直しと節約術

家計改善で最も効果的なのは、固定費の見直しです。理由は、毎月必ず発生する支出を減らせば、その効果が長期的に続くからです。

例えば、スマホの料金プランを格安SIMに変更するだけで、年間数万円の節約になります。保険やサブスクも同様に、必要性を見直すことで大きな差が生まれます。

一方、変動費は「使いすぎを防ぐ仕組み」がポイント。食費なら週ごとの予算を決める、レジャー費は月の上限を設定するなど、ルールを作ると無理なく管理できます。

固定費と変動費、両方をバランスよく見直すことが、家計改善への近道です。

無理なく続けるための家計管理のコツ

家計管理は「続けること」が何より大切です。なぜなら、短期間で終わってしまえば、資産形成の効果は限定的だからです。

例えば、家計簿を毎日つけるのが負担なら、週1回まとめて入力する方法に変える、あるいは自動連携できるアプリを使うなど、仕組みでラクにする工夫が有効です。

また、目標を小さく設定するのもポイント。「今月は1万円貯める」など、達成感を積み重ねることでモチベーションが続きます。

無理をしない、仕組みでラクにする、そして小さな成功を積み重ねる。この3つが、家計管理を習慣化する秘訣です。

ライフプランニングのすすめ

資産形成を成功させるカギは、「どれくらいお金を増やすか」ではなく、「何のために増やすのか」を明確にすることです。そのために役立つのがライフプランニング。ここでは、人生のイベントを整理し、目標から逆算する方法、そして家族と共有するポイントを紹介します。

人生のイベント表を作ってみよう

資産形成を始めるなら、まずはライフイベントを整理しましょう。なぜなら、将来の支出を把握しないままでは、どれだけお金を準備すればいいのか見えないからです。

例えば、結婚、出産、子どもの教育、住宅購入、老後など、ライフイベントを年齢ごとに並べ、必要な資金をざっくり書き出します。教育費なら「高校・大学で合計500万~1,000万円」、住宅なら「頭金+諸費用で数百万円」など、目安を入れるだけでもOKです。

こうしてイベント表を作ると、「いつ」「いくら」が明確になり、資産形成の計画が立てやすくなります。未来を“見える化”することが、第一歩です。

目標から逆算する資金計画の立て方

資産形成を効率よく進めるには、目標から逆算することが大切です。なぜなら、「ゴールがわからないマラソン」では走り方が決まらないのと同じで、資金計画も目標がなければ迷走するからです。

例えば、「老後資金2,000万円を65歳までに準備する」という目標を立てた場合、35歳からなら毎月約3万円の積立が必要です。教育資金なら「子どもが18歳になるまでに500万円」を目標に、毎月2万円を積み立てるといった具合です。

数字で落とし込むことで、漠然とした不安が「やるべきこと」に変わります。目標から逆算することが、資産形成を成功に導く近道です。

家族やパートナーと話し合うポイント

ライフプランは一人で決めるものではありません。なぜなら、結婚や子育て、住宅購入などは家族全員に関わるイベントだからです。

例えば、住宅購入のタイミングや教育方針、老後の暮らし方など、価値観の違いを放置すると、後で大きなズレが生じます。そこで、イベント表や資金計画を一緒に見ながら、「どんな暮らしをしたいか」「どこに優先順位を置くか」を話し合うことが大切です。

家族で共有することで、計画はより現実的になり、協力体制も整います。資産形成は“チーム戦”。一緒に未来を描くことが、成功の秘訣です。

家計管理・ライフプランの実践例

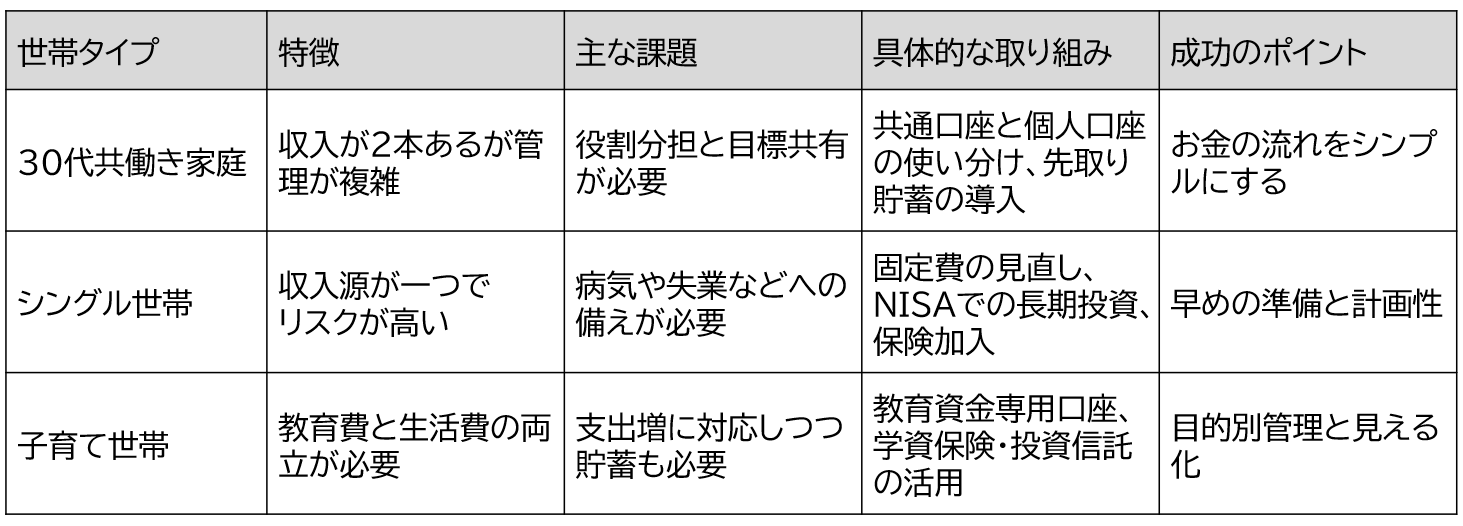

理論を学んだら、次は実際のケースを見てみましょう。ここでは、ライフスタイルの異なる3つの家庭を例に、どのように家計管理とライフプランを実践しているのかを紹介します。

30代共働き家庭のケース

共働き家庭にとって、資産形成のカギは「役割分担と目標共有」です。なぜなら、収入が2本ある分、管理が複雑になりやすいからです。

例えば、Aさん夫婦は「生活費は共通口座から、個人の趣味は各自の口座から」というルールを設定。さらに、毎月の貯蓄額を先取りし、残りを生活費に充てる仕組みを導入しました。

この方法なら、無駄遣いを防ぎつつ、将来の教育資金や住宅資金も計画的に準備できます。共働き家庭は「お金の流れをシンプルにする」ことが成功のポイントです。

シングル世帯のケース

シングル世帯では、「一人だからこそ、将来への備えを早めに」が重要です。理由は、収入源が一つで、病気や失業時のリスクが高いからです。

例えば、Bさんは毎月の生活費を見直し、固定費を削減。その分をNISAに回し、長期投資で資産を増やす仕組みを作りました。さらに、医療保険や就業不能保険にも加入し、リスクに備えています。

一人暮らしは自由度が高い反面、守ってくれる人がいない分、計画性が命。早めの準備が、安心な未来をつくります。

子育て世帯のケース

子育て世帯にとって最大の課題は「教育費と生活費の両立」です。なぜなら、子どもの成長に合わせて支出が増える一方で、貯蓄も必要だからです。

例えば、Cさん家族は「教育資金専用の口座」を開設し、児童手当やボーナスをそこに積み立てています。さらに、学資保険や投資信託を組み合わせ、長期で教育費を準備。

このように、目的別にお金を分けることで、計画がブレにくくなります。子育て世帯は「見える化」と「専用口座」が成功のカギです。例えば第一生命NEOBANKの「目的別口座」の機能を使えば、手間をかけずに「お金の色分け」がしやすくなります。

家計管理・ライフプランニングでよくある悩みと解決策

悩み①:毎月の支出が把握できていない

家計簿をつける習慣がないと、何にどれだけ使っているか分からず、無駄遣いが増えがちです。

解決策:スマホアプリやExcelを活用して、支出を「固定費」「変動費」に分けて記録することで、見直しポイントが明確になります。「資産形成プラス」なら、MoneyTreeと連携できるから自動で収支を記録・分類し、資産の見える化ができるので、忙しい人でも手軽にお金の流れを把握できます。

悩み②:将来のライフイベントに備えた資金計画が立てられていない

教育費、住宅購入、老後資金など、人生の節目に必要な費用を漠然と不安に感じている方が多いです。

解決策:ライフプラン表を作成し、イベントごとの必要資金と準備期間を可視化することで、計画的な貯蓄が可能になります。

悩み③:貯蓄がなかなか増えない

収入があっても、支出が多くて貯蓄に回せないケースが多いです。

解決策:「先取り貯蓄」を実践し、給料が入ったらすぐに一定額を貯蓄口座に移すことで、自然と貯蓄習慣が身につきます。

悩み④:資産運用に踏み出せない

「損をするのが怖い」「知識がない」といった理由で、資産運用を始められない方も多いです。

解決策:少額から始められるつみたてNISAやiDeCoなど、リスクを抑えた制度を活用し、まずは学びながら実践することが大切です。

資産形成の第一歩として、家計の見直しやライフプランの整理ができたら、次に考えたいのが「どんな金融商品を選ぶか」というステップです。次回は、初心者でも安心して取り組める金融商品の選び方や、つみたてNISA・iDeCoなどの制度について、わかりやすく解説していきます。

関連コラム

-

-

-

-

-

-

-

-

-

-

-

-

-

資産形成

ことわざ・格言でひらくお金の扉シリーズ 第4回:「風が吹けば桶屋が儲かる」と資産形成の関係!?(掲載日:2026/1/29)

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

資産形成

ことわざ・格言でひらくお金の扉シリーズ 第5回:「ない袖は振れぬ」― “限りある家計” と上手に付き合うために― (掲載日:2026/2/5)

-

-

-

資産形成

【なかのアセットマネジメント×第一生命】 つみたて王子と資産形成に関する座談会を実施しました。

-

-

-

-

-

資産形成

【対談インタビュー】第一生命×SBI証券 資産形成のプロに聞く投信ビジネス最前線とファンド選びの秘訣(前編)

-

-

-

-

-

-

-

-

-

資産形成

【対談インタビュー】第一生命×BNPパリバ・アセットマネジメント 藤原延介氏 投信業界と資産形成の“今”を聞く!<前編>

-

-

-

-

-

-

資産形成

【アセットマネジメントOne ✕ キッザニア オンラインカレッジ】「ファンドマネジャーコース」提供開始!! ~社会とのつながりを体感するコンテンツを通じて、金融経済教育をともに推進~

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

資産形成

ことわざ・格言でひらくお金の扉シリーズ 第3回:「今日できることを明日に延ばすな」から学ぶ時間とお金の上手な使い方 (掲載日:2026/1/22)

-

-

-

-

-

-

-

-

-

-

-

資産形成

ことわざ・格言でひらくお金の扉シリーズ 第7回: 「千里の道も一歩から」 ─ 最初の一歩が未来を変える ─ (掲載日:2026/2/19)

-

-

-

-

-

-

-

-

-

-

資産形成

【なかのアセットマネジメント×第一生命】 つみたて王子と資産形成に関する座談会を実施しました。

-

-

-

-

資産形成

【対談インタビュー】第一生命×SBI証券 資産形成のプロに聞く投信ビジネス最前線とファンド選びの秘訣(後編)

-

-

-

-

資産形成

ことわざ・格言でひらくお金の扉シリーズ 第1回:「卵は一つのカゴに盛るな」から学ぶ、お金の分散術 (掲載日:2026/1/8)

-

-

-

-

-

-

-

-

-

-

-

-

-

-

資産形成

身の回りのお金の話シリーズ 第6回:「へそくり」が守るもの ― “こっそり” ではなく家計を壊さないためのお金だった ―(掲載日:2026/2/10)

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

資産形成

ことわざ・格言でひらくお金の扉シリーズ 第6回:「木を見て森を見ず」 ―「ない袖は振れぬ」の次に考えたいこと― (掲載日:2026/2/12)

-

-

-

-

-

-

-

-

資産形成

【対談インタビュー】第一生命×BNPパリバ・アセットマネジメント 藤原延介氏 投信業界と資産形成の“今”を聞く!<後編>

-

-

-

-

-

-

-

-

資産形成

お金と健康の意外な関係シリーズ 第1回:― “Health is Wealth”ということわざに込められた意味 ―(掲載日:2026/1/5)

-

-

-

-

-

-

-

-

-

-

-

-

-

-

もっと見る