【対談インタビュー】第一生命×QUICK資産運用研究所 石井 輝尚氏 投資信託を活用した資産形成のメリットとは?<前編>

第一生命では“一生涯のパートナー”として従来の保障に加えて資産形成の面からもお客さまの「wellーbeing」に貢献することを目指しています。「資産形成プラス」では、資産形成に関連する各業界の代表的な存在の方々と対談を行い、コラムとしてお届けします。

第6回は株式会社QUICK資産運用研究所にて長年投資信託業界を中心に調査をされている石井輝尚様に、日本における資産形成の盛り上がりや投資信託を活用した資産形成のポイントなどについてお話を伺いました。(今回は前後編の前編)

石井輝尚様(株式会社QUICK 資産運用研究所 企画研究部 副部長・研究員:写真中央)

聞き手:

泉谷正彰(第一生命ホールディングス株式会社 資産形成・承継事業ユニット長:同左)

若松康平(第一生命保険株式会社 資産形成・承継事業部長:同右)

目次:

・資産形成の盛り上がりと「新NISA」

・資産形成を始めるにあたって考えるべきこと

・投資信託活用のメリットとは?

資産形成の盛り上がりと「新NISA」

若松:政府が「資産所得倍増プラン」を打ち出すなど、日本国内における資産形成や投資に対する機運というものが高まっているように思います。長年、投資信託業界を中心に国内の資産形成に関する動向をご覧になられてきたと思いますが、現在の盛り上がりについてどのように感じていますか。

石井:長年、投資信託を中心に動向を見てきましたが、 大きく動き始めていると感じています。今回の対談のお話をいただいた際に「貯蓄から投資へ」という言葉はいつ頃から出てきたのかを調べてみたのですが、2001年に当時の小泉内閣が発足後最初にまとめた「骨太の方針」だそうです。それから20年以上経ってようやくこれが本格化する時代が到来したといえますね。

泉谷:足もとで特に注目すべきトピックというと2024年1月から始まる「新NISA」になりますでしょうか。

石井:おっしゃる通りかと思います。2022年11月28日の「新しい資本主義実現会議」で「資産所得倍増プラン」が打ち出され、7つある柱の第一に「家計の金融資産を貯蓄から投資にシフトさせるNISAの抜本的拡充や恒久化」が盛り込まれました。その後、新NISAの具体的な内容が示され、その内容は非常に充実したものとなっています。

泉谷:たしかに、新NISAは使いこなさないともったいないといえる制度かと思います。資産形成を行う人を力強く後押しするものですね。

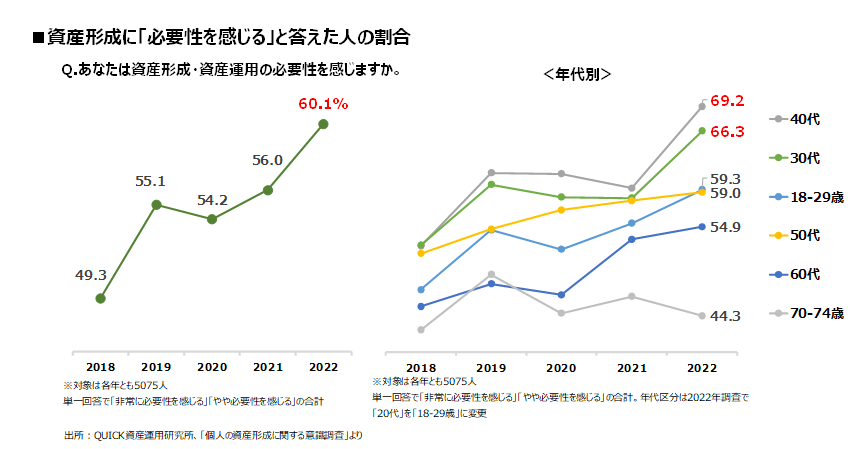

石井:足元では、人々の資産形成に関する意識も変わってきています。QUICK資産運用研究所が毎年行っている「個人の資産形成に関する意識調査」では、資産形成や資産運用の必要性を感じている人は昨年2022年の調査で6割を初めて超えました。特に30代、40代の現役世代は7割近くとさらに高くなっています。資産形成に対する意識が高まっている中で、これに応える制度が出来上がったと思います。

資産形成を始めるにあたって考えるべきこと

若松:少し前までは、投資というと比較的所得の高い方や、ある程度金融資産を保有する方が行うものだというイメージが強かったように思います。新NISAや人々の意識の変化とともに、現在資産のほとんどが預貯金というような方々にも投資の裾野が広がっていくとお考えでしょうか。

石井:そう思いますね。ただ、時間は少しかかると思います。ある運用会社が2023年に行った調査では、新しいNISAについて知っている方は全体の半数以上となっていますが、現在NISAを利用していない方に限定すると6割以上が「知らない」と回答しています。国全体でみれば資産形成に対する機運は高まっており、金融機関もSNS等デジタルを活用してアプローチをするなど、様々な取組みが行われていますが、投資をまだ経験したことない方にとってはまだ距離はあるのだと思います。

実際に私自身も今の仕事に携わっているからこそ理解しているという点もあると思います。もし別の業種に就いていたとすると、関心を持っていなかったり、自分で調べる時間もなかったりしたかもしれません。このような方々が投資を始める後押しをするためには、従来とは違う接点でご案内をしていく必要があるでしょう。その点、今までそのような提案が比較的少なかった保険会社からのアプローチというのは一定のポテンシャルがあるように思います。

若松:当社のお客さまの中にもまだ資産形成を始められていないという方も多いと思います。お客さまにお役に立てることですので、積極的にご案内をしていきたいと思います。

このように資産形成を後押しする環境が整ってきている中で、資産形成をこれから始めようという方はまず何をすれば良いとお考えでしょうか。

石井:まずは投資できる期間やその目的を明確にする必要があると考えます。具体的には、その投資は老後のために行うのか、それとも近々発生するライフイベントのために行うのかなどをはっきりさせることが必要でしょう。また、積立投資を行うとして毎月いくら資産形成にお金をまわすことが出来るか、そして目標とする金額はどの程度かなどを明らかにすることも大事です。これはゴールベースアプローチと表現されることもあります。

加えて、自分のリスク許容度を理解しておくことも大事ですね。投資しようとしている金融商品がご自身のリスク許容度の範囲内、つまりその投資商品を購入して資産形成を続けた場合にドキドキして眠れなくなってしまったり、仕事が手につかなくなってしまったりたりするということにならないかということを事前に考えておくことが必要です。

投資信託活用のメリットとは?

泉谷:資産形成に対する人々の意識の変化や政府による後押しもある中で、日本国内の投資信託市場にも何か変化はみられてきたでしょうか。

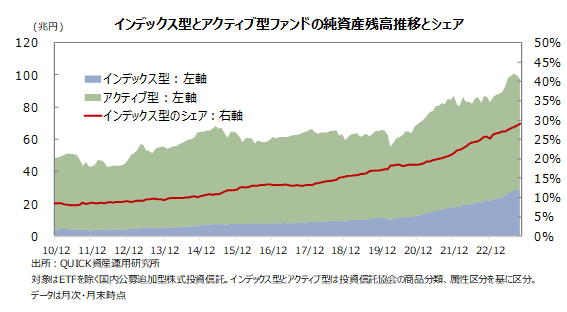

石井:ここ数年で投資信託の純資産残高が急激に拡大するなど大きく変化しています。

日銀が大半を保有するETFや待機資金のMRFを除いた残高が足元で約100兆円にまで到達しています。

理由はいくつかありますが、まずは2018年に開始したつみたてNISAの活用など積立投資が普及してきたことがあります。それによって少額でもコツコツと投資を継続していくというスタイルが浸透し、裾野が大きく広がったと思いますね。結果、指数に連動するインデックスファンドへの投資が増加し、安定して残高が積み上がるようになりました。

近年、「顧客本位の業務運営」が強く求められる中で、販売会社の販売方針が長期投資を重視する方向へと変化してきたことで投資信託の平均保有期間は徐々に伸びてきています。

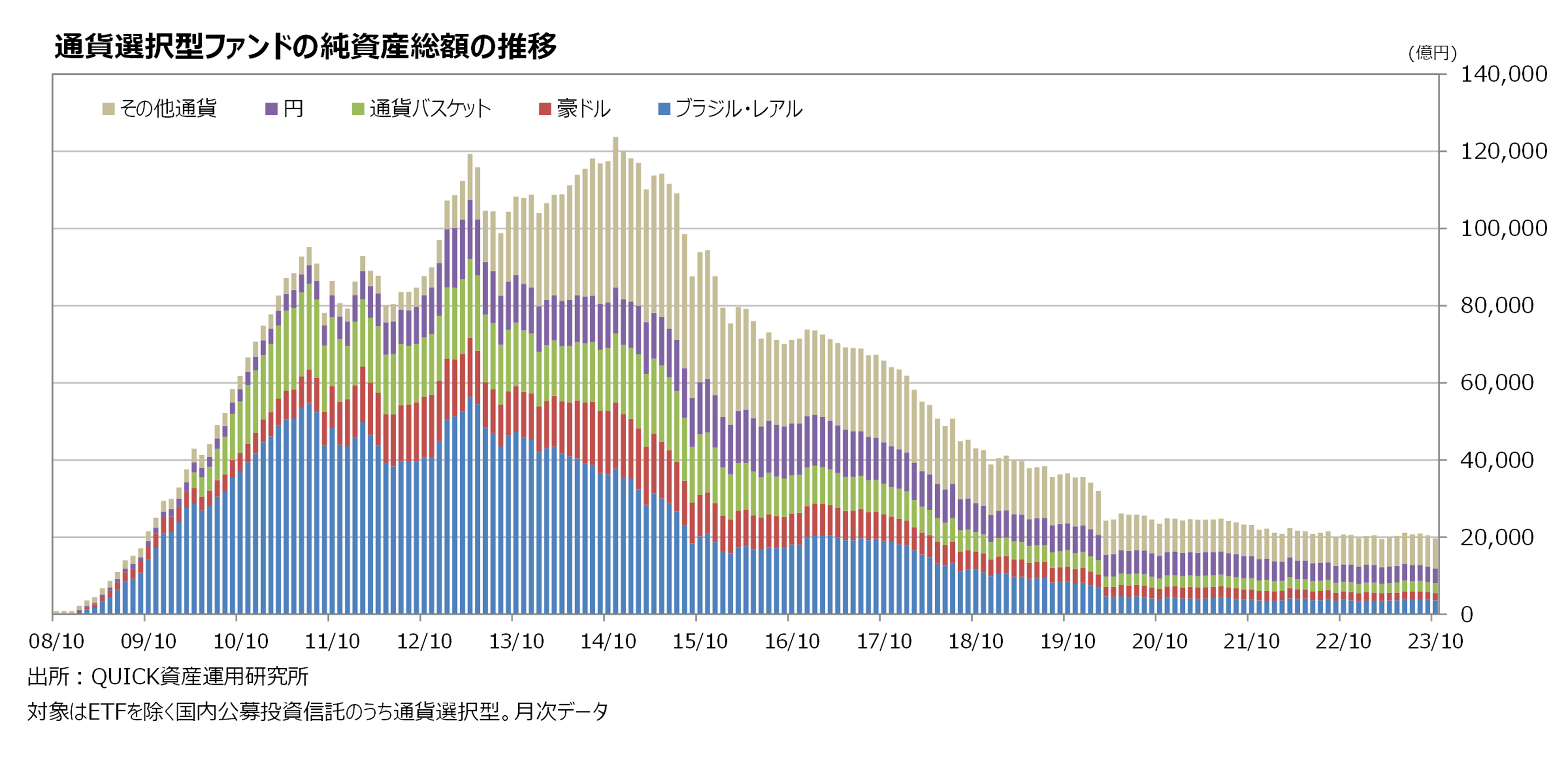

そのほか毎月分配型の投資信託の減少や分配金額がある程度適正化されたことも要因です。一時流行った通貨選択型などのいわゆる2階建て、3階建てファンドによる見かけ上は高分配で複雑なファンドの組成がなくなったほか、基準価額の水準で分配金が決まる「予想分配金提示型」が分配型ファンドの主流になってきていることで分配による残高の減少に歯止めがかかってきています。

泉谷:なるほど。足元で投資信託を活用した資産運用が急速に広がってきたということかと思いますが、投資信託を活用するメリットはどのようなものがあるとお考えでしょうか。

石井:一番のメリットは投資金額が少なくても、分散されたポートフォリオに投資を行うことが可能ということです。例えば、日経平均採用銘柄を全て株式で買おうとすれば莫大な資金を用意する必要がありますが、投資信託なら少額の資金で投資が可能です。

また、国内だけでなく海外の資産への投資も容易で、株式や債券、REIT、またはそれらを組み合わせたバランス型など、商品ラインナップも十分なメニューがあります。

そして、投資信託を活用する器として、税制優遇のあるNISAやiDeCoといった制度が充実してきています。資産形成においてまずはこういった制度を活用し投資信託での投資を行うことは有効だと思います。

後編では、投資信託を選ぶ際のポイントや資産形成を後押しする存在として金融機関などに求められる役割についてお考えを伺いました。

→【対談インタビュー】第一生命×QUICK資産運用研究所 石井 輝尚氏 投資信託を活用した資産形成のメリットとは?<後編>

関連コラム

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

資産形成

身の回りのお金の話シリーズ 第9回: お金が “残る人” の習慣とは? ― 日常に潜む “仕組みづくり” のヒント ―(掲載日:2026/3/3)

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

資産形成

【対談インタビュー】第一生命×BNPパリバ・アセットマネジメント 藤原延介氏 投信業界と資産形成の“今”を聞く!<後編>

-

-

-

資産形成

お金と健康の意外な関係シリーズ 第1回:― “Health is Wealth”ということわざに込められた意味 ―(掲載日:2026/1/5)

-

-

-

-

資産形成

ことわざ・格言でひらくお金の扉シリーズ 第1回:「卵は一つのカゴに盛るな」から学ぶ、お金の分散術 (掲載日:2026/1/8)

-

-

-

-

-

資産形成

【なかのアセットマネジメント×第一生命】 つみたて王子と資産形成に関する座談会を実施しました。

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

資産形成

身の回りのお金の話シリーズ 第6回:「へそくり」が守るもの ― “こっそり” ではなく家計を壊さないためのお金だった ―(掲載日:2026/2/10)

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

資産形成

【なかのアセットマネジメント×第一生命】 つみたて王子と資産形成に関する座談会を実施しました。

-

-

-

-

-

資産形成

ことわざ・格言でひらくお金の扉シリーズ 第6回:「木を見て森を見ず」 ―「ない袖は振れぬ」の次に考えたいこと― (掲載日:2026/2/12)

-

-

-

-

資産形成

【対談インタビュー】第一生命×SBI証券 資産形成のプロに聞く投信ビジネス最前線とファンド選びの秘訣(後編)

-

-

-

-

-

-

-

資産形成

【対談インタビュー】第一生命×BNPパリバ・アセットマネジメント 藤原延介氏 投信業界と資産形成の“今”を聞く!<前編>

-

-

-

-

-

-

-

-

-

-

資産形成

ことわざ・格言でひらくお金の扉シリーズ 第4回:「風が吹けば桶屋が儲かる」と資産形成の関係!?(掲載日:2026/1/29)

-

-

-

-

資産形成

ことわざ・格言でひらくお金の扉シリーズ 第7回: 「千里の道も一歩から」 ─ 最初の一歩が未来を変える ─ (掲載日:2026/2/19)

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

資産形成

ことわざ・格言でひらくお金の扉シリーズ 第3回:「今日できることを明日に延ばすな」から学ぶ時間とお金の上手な使い方 (掲載日:2026/1/22)

-

-

-

-

-

資産形成

ことわざ・格言でひらくお金の扉シリーズ 第5回:「ない袖は振れぬ」― “限りある家計” と上手に付き合うために― (掲載日:2026/2/5)

-

-

-

資産形成

【アセットマネジメントOne ✕ キッザニア オンラインカレッジ】「ファンドマネジャーコース」提供開始!! ~社会とのつながりを体感するコンテンツを通じて、金融経済教育をともに推進~

-

-

-

-

-

資産形成

【対談インタビュー】第一生命×SBI証券 資産形成のプロに聞く投信ビジネス最前線とファンド選びの秘訣(前編)

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

資産形成

ことわざ・格言でひらくお金の扉シリーズ 第8回: 「船頭多くして船山に上る」 ─ 情報の海で迷わないために ─ (掲載日:2026/2/26)

-

-

-

-

-

-

もっと見る